A股数据密码:这一指标暴降5成

A股数据密码:这一指标暴降5成

5月即将过去,虽然A股指数窄幅震荡但个股分化严重,不少个股陷入调整,完美演绎着“五穷”行情,这正如我们在上期“A股数据密码”报道中所料。

5月29日晚,上交所表示将“适时推出做市商制度、研究引入单次T+0交易。”

5月里的4周时间,北向资金呈现跑步进场的格局,最后一周爆买150亿元,相比前一周增加70多亿。对于6月的行情,A股是否打破“6绝”魔咒?神奇指标将解析一大“拦路虎”。

市场涨跌由资金推动,这些资金数据背后,透露出重要的交易信息!为此,《每日经济新闻》记者通过月度北向资金、重要股东增减持、大宗交易、融资融券、主力资金流向、机构调研等六大维度来深度复盘,为投资者奉献最新的操盘秘籍!

关键要点梳理:

1、北向资金:A股震荡,蹊跷的是,北向资金5月最后一周爆买150亿,超出前一周70多亿元。

2、重要股东增减持:时隔两年多,“套现王”、中国版孙正义龚虹嘉欲减持50亿元。融创中国已套现超100亿元。

3、大宗交易:网红概念股“割韭菜”,梦洁股份与淘宝主播薇娅合作后股价9天8板,实控人前妻精准减持。

4、融资融券:5月,相比融资余额个位数环比增长,日均融券余额却呈现两位数增长,环比增长20%。

5、主力资金流向:5月只有2个交易日出现了主力资金的净流入,净流入规模排名居前的个股包括王府井、青岛啤酒等。

6、机构调研:5月来机构调研次数大降53%,王亚伟掌舵的千合资本调研了18家公司,淡水泉调研了25家公司。

A股6月会怎么走?神奇指标解析一大“拦路虎”

5月,沪指小幅下跌,创业板指小幅上涨,虽然指数波动不大,但是个股分化严重,不少个股股价创新高的同时,也有不少个股不断创新低,应验了“五穷”魔咒。

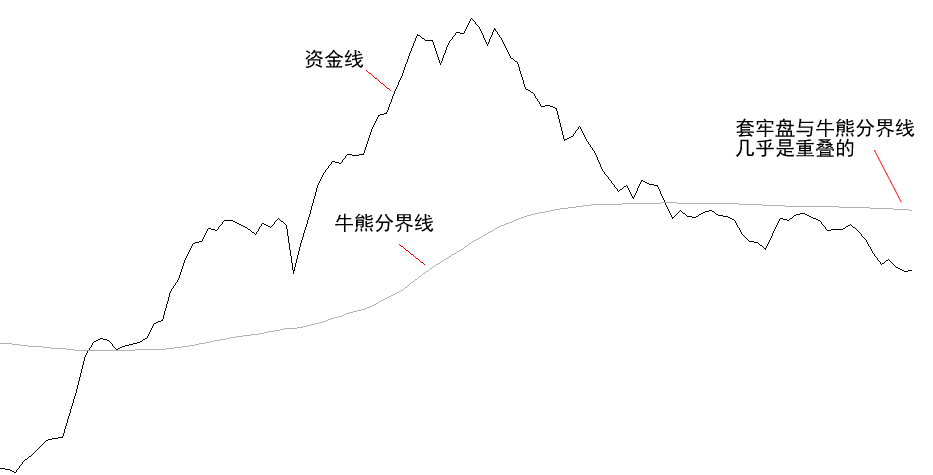

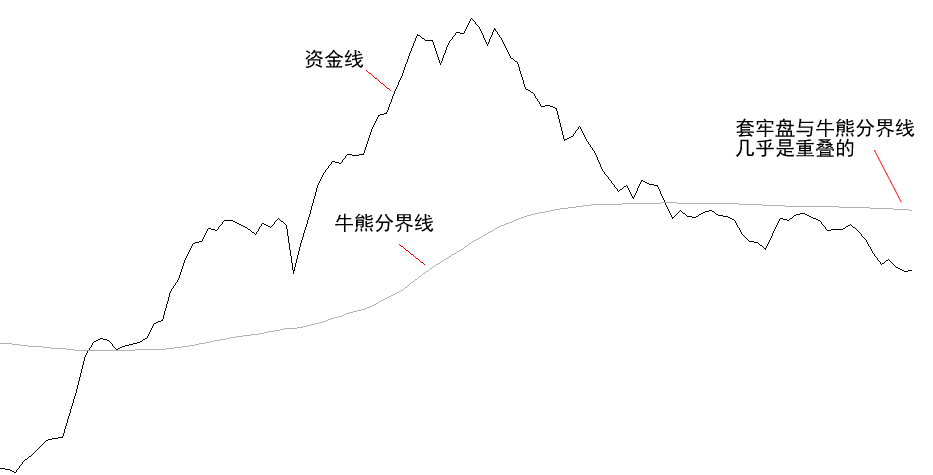

而在上期(5月初)“A股数据密码”报道中即指出,A股的资金线面临牛熊分界线和一个显著套牢盘的压力,从5月表现来看,恰恰是受到这两个压力,从5月7日以来,资金线即遇到牛熊分界线阻力而不断走低,意味着资金在不断流出市场。目前资金线紧邻上方就是那个显著的套牢盘,主力刚刚把散户套住,恐没好心立马又来解套小散,除非有特大型利好刺激,估计才有希望放量突破这个套牢盘(意即“拦路虎”),在消息面无重大变化的情况下,按照正常的逻辑,资金线可能还会持续走低。

5月29日晚,上交所表示将“适时推出做市商制度、研究引入单次T+0交易,保证市场的流动性,从而保证价格发现功能的正常实现”。所谓“单次T+0”,有业内人士指出,则是当天只允许进行一次T+0买卖。

回顾A股历史,曾有短暂时间实施过T+0制度。从T+1改到T+0,再改回T+1,每一次都伴随着市场的短期动荡。

1992年12月24日,上海证券交易所在取消涨跌幅限制7个月后,率先对A股和基金推出了日内回转交易制度(俗称“T+0”规则)。次日即12月25日,上证指数大涨超过3%。1992年12月24日至1993年2月16日,沪指从760点附近一路狂奔,不过一个多月时间最高上涨至1558点,涨幅超过100%。1993年11月深圳证券交易所也取消T+1,实施T+0,当月深成指涨幅达到7.88%。

1995年1月3日,实施T+1首日,沪指下跌1.23%,深成指下跌0.11%,看似当天跌幅都不大,但之后一段时间两市交投明显陷入低迷,成交量大幅萎缩,股指也呈现阴跌态势。如:沪指1994年收于647点,但在1995年2月7日创下524点的阶段低点,区间跌幅达到19%。

对于6月份的A股市场,私募基金有怎样的看法呢?华辉创富投资总经理袁华明告诉《每日经济新闻》记者,“五穷六绝”很大程度上是早前市场流动性和投资者情绪变化共振形成的。

袁华明认为,过去几年央行流动性管理和各类逆周期政策已经打破了市场的“六绝”魔咒。为了对冲疫情对经济的冲击,短中期市场流动性进一步改善是大概率事件,加上近期可能出炉的逆周期利好政策,海外疫情有减弱迹象,投资者过分恐慌没有必要。与此同时,考虑到基本面改善需要时间,大幅上攻的概率和空间也不是很大。相较于“六绝”魔咒,市场短期更可能维持区间震荡整理格局。

壹玖资产董事长蒋俊国接受《每日经济新闻》记者采访时表示,从政策上看,“六保”明确了托底思路,不是大幅刺激经济,年内经济和证券市场有底,但经济弱复苏,业绩兑现期压力较大,外部环境因素压制A股市场风险偏好。从估值看,大小盘估值当前处于中等略高的位置,已经超过2019年4月市场顶部的水平,且创业板部分大市值公司和半导体行业估值均接近今年2月的高点,而食品饮料行业的相对估值接近历史高点。

从流动性看,市场流动性仍然充裕。因此市场未来1~2个月的主要矛盾是宽松的流动性和经济弱复苏的矛盾,在绝对估值和相对估值都较高的形势下,很难出现系统性机会。未来的市场可能出现两种情形:一是高估值难以为继,出现市场整体回调,而避险资产黄金有望持续向好;二是宽松流动性背景下,上半年可能出现历史少有的泛消费品行业估值跃升,或者可以称之为“确定性行业的非理性繁荣”。

跑步进场,北向资金一周爆买150亿,深市多日现这“历史性”一幕

今年3月,北向资金大幅净流出678.7亿元,创下沪港通开通以来单月净流出之最。不过,4月北向资金的流向就迎来V型反转,而净流入的趋势在5月得以延续。截至5月29日,北向资金在5月全月共计净流入A股301亿元。从5月4周的北向净流入金额分别是28.57亿元、40.62亿元、79.47亿元、152.45亿元,可见呈现加速流入的态势。

而本周以来,资本市场出现了历史性的一幕。以往深交所每天对外资持股比例不低于26%进行预警的个股数量不会超过2只。而这一“惯例”在本周被打破。

本周起,深交所先后对5月25日、26日、27日、28日的外资持股情况做出预警。其中,共有3只A股(美的集团、索菲亚、华测检测)因为5月25日外资持股比例超26%而被预警,26日有3只A股(华测检测、美的集团、索菲亚)因此被预警,27日、28日更分别有多达4只A股(美的集团、索菲亚、泰格医药、华测检测)被预警。

近年来,美的集团是被深交所因外资持股比例而预警的“常客”,仅在今年5月,该公司就17次被深交所预警。期间外资对美的集团的持股比例从26.71%稳步提升至27.35%。截至5月29日收盘,美的集团5月累计上涨9.8% ,跑赢沪深300指数10.96个百分点。华测检测也是今年外资的“宠儿”,截至5月29日收盘,华测检测5月累计上涨6.02% ,跑赢沪深300指数7.18个百分点。

另外,本周首次被深交所预警的索菲亚、泰格医药市场表现明显强势。截至5月29日收盘,索菲亚本周大涨25.42%,跑赢沪深300指数24.3个百分点。

不过上交所的A股上一次被交易所发出外资持股预警还要追溯到2018年6月,当时上海机场在6月11日~15日的连续5天被上交所预警,而这5天内,外资持有上海机场的比例都超过了26%。

值得注意的是,从历年深交所对外资持股比例的预警情况来看,2019年是一道“分水岭”。

在2016~2018年的3年间,深交所未预警过一次,此前的2014年2月~2015年5月深交所的预警频率较高,不过所有的预警都集中在格力电器一只A股上,而彼时格力电器在外资的加持下,走出了一轮涨幅近150%的行情。

2019年之后,不仅外资持股比例的预警频率较前几年明显提升,而且被预警的个股数量也明显增多。据深交所网站披露,2019年,有美的集团、大族激光、华测检测3只A股有预警记录;2020年以来,已有美的集团、华测检测、索菲亚、泰格医药4只A股有预警记录。

与之对应的是,2019年全年北向资金净流入3517.43亿元,创下历史新高。

而从上述已被预警的A股来看,北向资金的持股比例起到了决定性因素。据Choice数据显示,截至5月28日,美的集团、华测检测、索菲亚、泰格医药北向资金的持股比例都在16%以上,其中华测检测的北向资金持股比例最高,达20.71%。

标签

热门推荐