用运营贷置换房贷 馅饼仍是圈套?

用运营贷置换房贷 馅饼仍是圈套?

告贷违规进入楼市影响征信记载 招摇撞骗请求告贷可被追刑责

目前,许多银行的运营贷利率已下调至最低3.4%-3.8%的水平,少量银行对部分优质企业客户,乃至能给予3%左右的优惠利率。房贷利率与运营贷利率的利差,让许多中介看到了“商机”。

“房贷置换,500万告贷10年省百万利息”“最低利率3.4%,速度快额度高”……最近,不少房贷客户都收到资金中介打来的推销电话,劝说他们将手头利率较高的房贷转换成利率低的运营贷,省下大笔利息。事实果真如此吗?

北京青年报记者采访多名业内人士发现,所谓的告贷置换操作,不只存在多种隐性收费,还潜藏着方针和法令危险。一旦金融机构发现违规操作,会立即要求告贷人在短期内还清一切欠款,若无法及时还款,或因骗贷而担刑责。

现象

中介推房贷转运营贷事务

运营贷,望文生义,是为了满意企业运营活动需求发放的告贷。据了解,跟着国家对小微企业的支撑力度加大和告贷商场报价利率(LPR)的逐步走低,许多银行的运营贷利率已下调至最低3.4%-3.8%的水平,少量银行对部分优质企业客户乃至能给予3%左右的优惠利率。

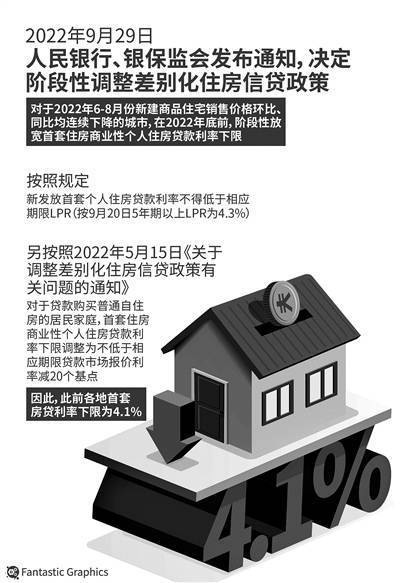

个人房贷尽管也大都与LPR挂钩,改为LPR加点的方法定价,可是存量房贷客户的加点起伏已经在房贷合同中固定。因此,不少前两年处理房贷的客户现在的房贷利率仍在5.5%乃至6%以上。二者的利差,让许多中介看到了“商机”,并宣称会供给“一条龙”服务。

因为运营贷是针对企业的告贷产品,所以告贷者名下有必要要有公司。

北青报记者以客户身份咨询从事多年资金中介事务的“王司理”。他表明,现在房贷置换运营贷特别适宜,利率能做到3.4%,只需名下有北京城区的住宅就行。“王司理”表明,入股公司有关的各种手续和请求告贷的一切材料,他们都会帮助预备。不过,客户需求将房贷先还清,免除本来的房贷典当,再向银行请求运营贷。假如客户自己不能还清本来房贷,他们也能够供给过桥资金。

“王司理”还着重,告贷下来后,不能直接打进客户自己账户,有必要有“第三方”,也便是企业收购原材料等运营活动需求对接的供货商。“第三方收到告贷后再把钱打进你的账户。”

这样“周到”的服务,必定不是免费的。“王司理”说,他们的收费规范是告贷额的1%-2%,会根据每个事例的实践难易程度有所区别,假如触及第三方,可能还会独自收费,一般是0.5%。过桥资金每日利率一般是千分之一。

北青报记者从其他商场人士处了解到,房贷置换运营贷的根本操作都是“王司理”所介绍的“套路”,可是收费规范会有所不同。比方,过桥资金利率,不同城市不同中介的规范有高有低,低的能到万分之五,高的能到千分之二。可是,只需运营贷没放款,这笔过桥资金是用一天就要收一天。尽管中介都说很快就能搞定,但实际中也有部分客户在告贷过程中遇到意想不到的“岔子”,一个月才放下款来,过桥利息就花了一大笔。

值得一提的是,一切这些手续费和利息都是转贷的本钱。揭露报导显示,少量“无良”中介会在处理过程中,以各种名义加收额定费用,比方担保费、公证费等,转贷者最后发现,转贷的本钱比料想的高了许多。

危险

运营贷需求定期续贷

事实上,不少实际事例表明,用运营贷置换房贷的客户将面临重重方针和法令危险。绝大部分中介也不会把其间一切的危险告知客户。

某国有大行信贷部门的专业人士告知北青报记者,监管部门一直明令禁止运营贷违规流入楼市,特别是上一年以来,监管力度明显加强。靠中介包装请求运营贷必定是违规的。银行会对请求运营贷的公司有多方面的要求,以他所在的银行为例,有必要要求公司运营满一年,告贷人担任法人代表和首要股东满一年以上才能够请求告贷,包装后的公司通常改变时刻较短,不符合银行运营贷的要求,银行也会对此加大审核力度。即使中介经过招摇撞骗的手法成功帮客户请求到运营贷,在贷后办理中,银行也会盯梢该公司的运营状况,一旦发现异常,监测到告贷违规进入楼市,银行将会要求客户期限还清一切告贷,客户个人征信也会留下不良记载。

北青报记者发现,关于违规包装出来的运营贷,抽贷并非小概率事件。上一年全国多地银保监局都针对运营贷违规进入楼市开展专项行动,不少客户收到银行抽贷的告诉,短期内凑不齐钱还告贷,只能找高息过桥资金应急,乃至不得不低价卖房筹款。

深圳市民舒先生2020年曾在中介的筹办下,用自己名下的一套二手住房典当,请求了200万元运营款用作首付。上一年8月初,他忽然收到银行告诉,要求在30天内还清悉数违规告贷,不然不只会有罚息,还要进入失期名单。舒先生一时卖不掉手里的房子,又没有那么多余钱,情急之下只能借高息过桥资金还贷。面临每天近2000元的过桥日息,再加上二手房难以出手,舒先生说自己度日如年。最后不得不将二手房降价卖出。

此外,大部分银行会要求运营贷客户1年或3年,最多5年续签一次。利率越低,续贷的间隔越短。每次续贷,银行还会按程序审查这家企业的告贷资质和运营状况。银行不会确保一定会成功续贷,更不会确保续贷时利率与本来相同。

对告贷者压力更大的是,续签的时分,不少银行会要求先归还本金,等成功续贷之后再发放一笔新的告贷。这意味着,客户很可能还要找中介的过桥资金应急。

有银行人士表明,最近两年因为疫情的原因,为支撑实体经济,正常运营的小微企业根本都能无本续贷,许多人会感觉运营贷很宽松,今后方针假如变了,优惠便利条件没有了,告贷利率也可能会变高。这都是告贷人有必要考虑的方针危险。

提示

告贷请求招摇撞骗或追刑责

从中介的“一条龙”服务看,用运营贷置换房贷整个流程,手续繁杂,环节很多。任何一个节点呈现过失,都可能让告贷者蒙受丢失,乃至遭遇法令危险。

北京年代九和律师事务所合伙人许桂林律师举例说,运营贷的告贷不是直接进入本人的账户,如果遇到不讲信誉的第三方,或许第三方出了意外状况,也可能拿不到钱或不能及时拿到钱。此外,中介供给的过桥资金假如出了问题,告贷者不只拿不到钱,还将陷入债务纠纷。

许桂林提示我们,找中介包装运营贷最严重的结果,并非金钱或个人征信的丢失,而是有“牢狱之灾”。假如告贷人和告贷中介在请求告贷的过程中存在招摇撞骗的行为,又给银行形成坏账,可能涉嫌骗得告贷罪,银行能够报警追查刑事责任。

据了解,我国《刑法》规定,以诈骗手法获得银行告贷,给银行形成重大丢失或许有其他严重情节的,处三年以下有期徒刑或许拘役,并处或许单处罚金;给银行形成特别重大丢失或许有其他特别严重情节的,处三年以上七年以下有期徒刑,并处罚金。根据司法解释,骗得告贷金额在100万以上,给银行形成的丢失在20万元以上就能够立案。